投行抢食IPO蛋糕

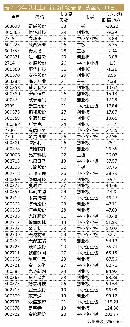

实现同比的大幅提升,增幅将超过40%,占券商总收入的比重将达到20%。而按照普华永道的测算,2014年A股IPO数量有望接近历史最高水平,将超过300宗,融资规模可达2500亿元人民币。德勤则预计,A股2014年将有200至230家在审企业可以完成发行,总集资额约1500亿元至1700亿元人民币。如果按照7%的费用比例计算,券商投行今年在新股首发业务上的收入将达到105亿元至119亿元,与2013年的“零”相比,可谓是一个巨大的转折。而广发证券则预计,2014年投行收入受益IPO重启将显著回升。预计19家上市券商2014年可新增承销及保荐收入84亿元。相当于2012年19家上市券商合计收入的12%。投行能力点兵 国信等潜力大作为证监会副主席,姚刚3月7日在两会上关于“3月份发审会将重启”的表态显然不是空穴来风。据《投资者报》了解到的消息,目前正在排队的数百家拟上市公司中,不少已经开始着手补充年报等材料,并将很快正式递交,这意味着约300家处于初审阶段的企业在补充完相关材料后有望率先进入发审会环节。

<<上一页 下一页>>

广州市越秀区图书馆版权所有。

联系电话:020-87673002

本站访问人数: